Dollar Cost Averaging (DCA) o Técnica del Coste Medio Ponderado es una técnica de inversión muy sencilla, en general poco conocida y mucho menos utilizada en el mercado español, si bien es la que utilizan los productos de inversión de largo plazo más conocidos como pueden ser los PIAS o los Planes de Pensiones que invierten en Renta variable

Se trata de una técnica de inversión de ahorro sistemático, es decir, una vez decidido un importe de ahorro periódico (mensual, trimestral, anual,…), sea el que sea, un período de tiempo y un determinado activo en el que invertir (acciones, índices, fondos de inversión,…), el ahorrador destina esa cantidad de forma sistemática en el tiempo y sea el que sea el valor del activo elegido, olvidándose del llamado Market Timming o búsqueda del momento ideal para invertir.

Lo que se consigue con esta técnica es aprovechar la volatilidad del mercado, de manera que en momentos de baja cotización del activo subyacente, el inversor compra más participaciones y en momentos altos compra menos, en otras palabras cuando está caro compra poco y cuando está barato compra mucho.

A continuación vamos a ver mediante un ejemplo ilustrativo la diferencia entre invertir directamente un capital y hacerlo utilizando la estrategia del DCA.

Imaginemos que un ahorrador quiere invertir 50.000 euros en renta variable:

1) INVERSIÓN DIRECTA – PIC (Plan de Inversión de Capital)

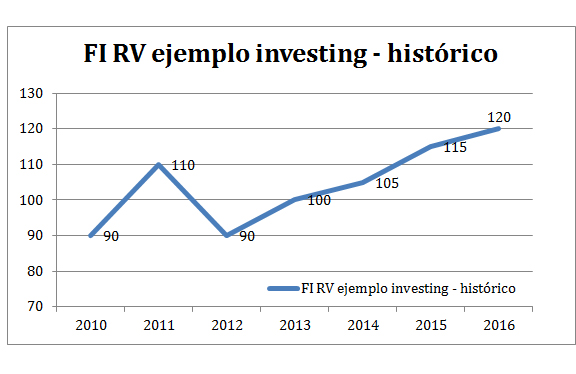

Este ahorrador acude a su banco habitual y éste le recomienda el Fondo de Inversión de “moda”, el “FI Renta variable ejemplo investing”, cuyas participaciones están a 120 euros y cuyo comportamiento histórico ha sido el siguiente:

El ahorrador invertiría así su dinero a modo de aportación única, invirtiendo 50.000 € a razón de adquirir 416,6 participaciones de 120 € cada una.

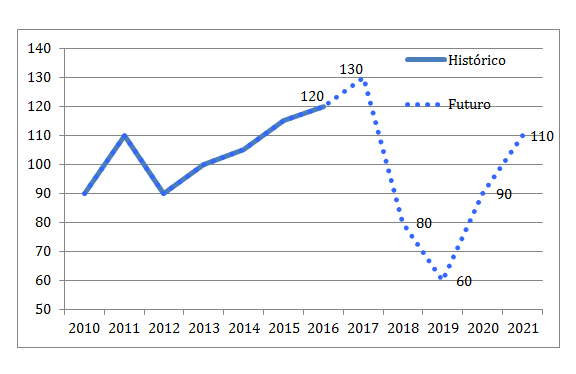

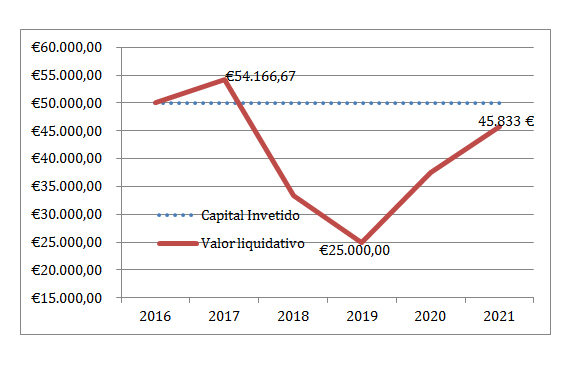

Supongamos que durante los próximos 4 años este fondo sube al principio para posteriormente sufrir una caída importante debido a una severa corrección de los mercados (cosa bastante probable en el momento actual) para recuperarse parcialmente hasta recuperar un valor de 110 euros por participación, comportándose de la siguiente manera:

Vemos como en 2017 el valor liquidativo del Fondo llega a hasta 54.166 euros (valor de participación 130) proporcionando una ganancia al inversor del 8,3% (4.166 €), no obstante, el inversor mantiene la inversión para ganar más dinero, es su carácter…

Con posterioridad nuestro ahorrador ve como empieza a caer su inversión y pone velas para que se recupere, en la mayoría de los casos, llegados a una pérdida del 50%, el ahorrador huye despavorido realizando unas pérdidas del 50% de su capital. Sin embargo, si el ahorrador es capaz de soportar estas pérdidas, en el ejemplo vemos como en 2021, con las participaciones del fondo a 110 €, solo habrá perdido el 8% de su inversión, es decir -4.166 euros. Lo vemos gráficamente:

Analizamos la misma inversión mediante un Plan utilizando DCA:

INVERSIÓN ESTRATÉGICA – PAC (Plan de acumulación de Capital, Dollar Cost Averaging)

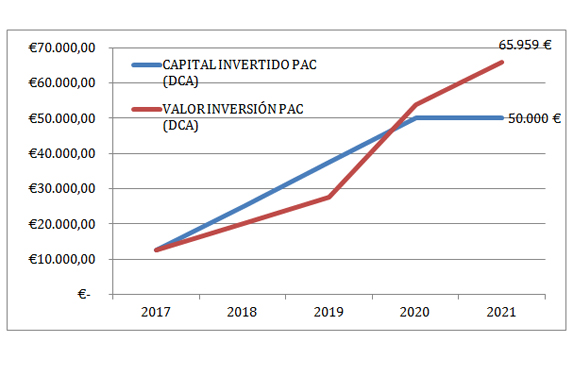

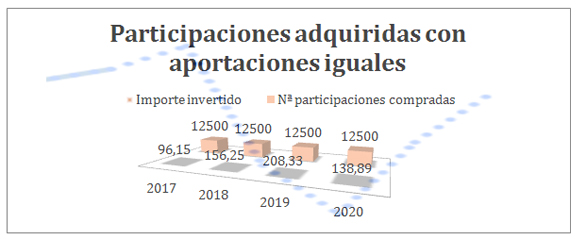

En este caso, y debido a que el inversor intuye que van a venir tiempos de volatilidad en renta variable, decide utilizar esta estrategia en 2017 con el “FI Renta variable ejemplo investing” durante un período de 4 años, invirtiendo cada año una cuarta parte de su capital, 12.500 €/año

Con esta estrategia, al comprar con el mismo dinero más participaciones cuando está barato y menos cuando está caro, vemos precisamente como su ahorro aprovecha esta circunstancia. Al final del período elegido, si bien el Fondo de Inversión ha caído un 8% como ya hemos visto en el ejemplo PIC, la rentabilidad global obtenida con el Dollar Cost Averaging asciende al 32%, habiendo ganado 15.959 euros, y los 50.000 € invertidos tienen un valor liquidativo de 65.959 €:

Como podemos ver, gracias a aplicar esta estrategia de inversión, el Dollar Cost Averaging, se ha reducido el coste medio de las participaciones adquiridas, llegando a adquirir más del doble de las participaciones iniciales en momentos de caídas

Adicionalmente, si en momentos de caídas el ahorrador aprovecha para realizar aportaciones adicionales, la rentabilidad de esta estrategia se multiplica exponencialmente

A la hora de implantar una estrategia de este tipo es fundamental conocer el mercado y contar con asesoramiento especializado. No dude en contactar sin compromiso con SOLVERMAN si está interesado en implantar una estrategia de ahorro o para aclarar cualquier duda o consulta al respecto